基本面偏弱

目前來看,甲醇供應仍較為充裕,但下游需求跟進不足,供需短期依舊偏弱,加之宏觀情緒偏空,由此預計甲醇仍維持弱勢格局。

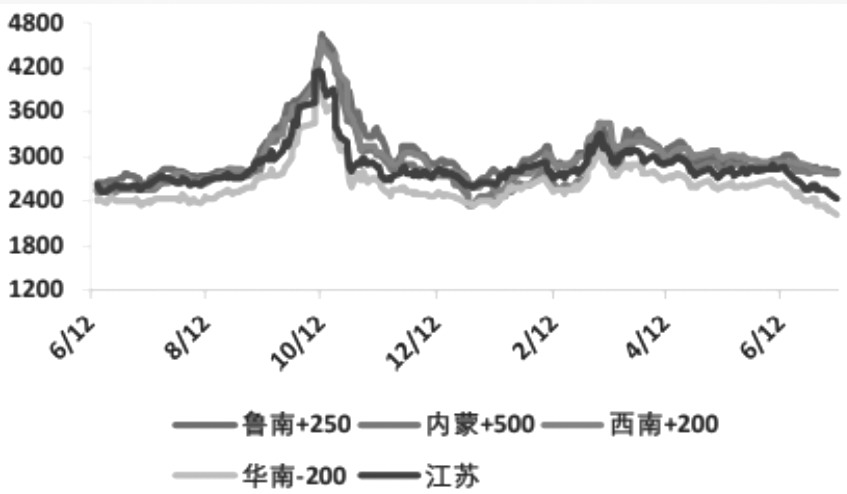

圖為國內甲醇現貨價格走勢

近期,伊朗Kaveh甲醇裝置因技術故障突發停車,在后期進口縮量預期的影響下,甲醇主力合約窄幅上行。不過,由于美國債券收益率出現倒掛,美元指數創新高,全球經濟衰退的擔憂加劇。加之國內部分地區疫情形勢嚴峻,對商品市場形成利空,在原油等能源價格高位回落的帶動下,甲醇主力合約大幅下跌至近半年內低點。此外,沿海部分貨源倒流內地后,港口寬幅去庫,前期持續累庫的壓力減輕,甲醇主力合約低位小幅反彈。

供應因持續虧損有縮減預期

7月初,內地部分裝置如期步入檢修期,山西、河北局部地區的焦化企業因利潤問題繼續實行限產,近期執行力度增強。近日,氣溫升高后,動力煤終端日耗持續回升,加上高卡煤市場資源偏緊,港口和坑口煤價開始止跌企穩。盡管甲醇生產企業的虧損幅度已由前期的-900元/噸左右大幅回升至-285元/噸,但目前生產成本壓力仍存,預計短期甲醇開工率將高位回落,局部市場供應將會有一定縮量。不過,考慮到前期部分檢修裝置存在回歸預期,并且甲醇全國開工率已處于71.53%的歷史區間上沿,因虧損導致的供應縮減量級和時間的持續性影響相對有限,供應依舊維持充裕基調。

從進口端來看,6月伊朗地區的裝船量超過90萬噸,7月的到港量將達到120萬噸。雖然伊朗Kaveh(230萬噸/年)甲醇裝置因技術故障在7月2日突發停車,但考慮到其自去年大修以來運行負荷在六成左右,對進口端的影響暫時不大。與此同時,伊朗Zagros?PC一套165萬噸/年甲醇裝置于7月6日停車檢修10天左右,故7月的裝船數據以及8月的到港量可能會有所降低。這雖會導致港口累庫幅度有所減輕,但還不足以逆轉整體累庫趨勢。隨著進口利潤大幅倒掛態勢得到修復,在海外尤其是伊朗地區甲醇裝置開工率和產量維持高位的情況下,自6月以來,周平均29萬噸左右的高到港量對港口庫存的壓力短期仍難有明顯緩解。

傳統需求偏弱形成明顯拖拽

進入7月后,南方梅雨季節疊加全國氣溫快速升高,甲醛和二甲醚等傳統下游已正式進入消費淡季,加之生產利潤本就不佳,二者的開工率已連續下降3周,分別至29.07%和12.54%。由此來看,短期內行業開工難以顯著提升,反而存在繼續回落的可能。

近期,原油價格高位下挫,并且國內成品油價格下調后對MTBE的調油需求將有所減弱。醋酸主要下游需求PTA出現大幅減產,預計后期MTBE和醋酸偏高的開工率將有所下滑,疊加二者近期利潤有所回落,MTBE和醋酸對甲醇的需求量將有所減少。南京誠志二期60萬噸/年MTO裝置提負至八成運行,南京誠志一期30萬噸/年MTO裝置有重啟計劃,但已推遲至8月。沿海地區新興需求雖有邊際好轉預期,但支撐力度有限。內地大唐多倫46萬噸/年MTP裝置恢復運行,但相繼有青海鹽湖30萬噸/年和中煤榆林60萬噸/年MTO裝置停車檢修,天津渤化60萬噸/年MTO裝置雖已運行,但負荷不高,并且前期有部分外采,對甲醇消耗量有限,內地需求將大幅轉弱。

成本尚有支撐但需警惕風險

在2020年以前,甲醇對煤價的變化其實并不敏感,與動力煤價格的相關系數僅在0.5左右,二者走勢的貼合度并不高,更多是跟隨原油等能源價格而波動,所以在很長一段時間內有“小原油”之稱。其主要原因在于,2020年之前,甲醇生產廠家的利潤偏高,對煤價漲跌的敏感度不高。不過,自2020年以后,煤制甲醇開始出現虧損,到2021年虧損幅度和持續時間明顯加大,成本端變化對甲醇價格的影響愈發顯著,二者價格的相關系數一度達到0.9。

目前,夏季耗煤高峰將帶來穩定的采購需求,下游剛需采購將持續進行,但夏季耗煤高峰過后,電廠通常會進行機組檢修,煤炭消費需求會階段性走低。加上美聯儲加息、大宗商品價格普跌、宏觀面持續施壓和疫情反復等因素,仍要關注成本端下移風險。

綜合以上分析,目前,港口累庫幅度雖有減輕,但壓力仍偏大。不過,產銷區價格出現長時間倒掛后,港口已有部分貨源倒流內地,需要關注倒流能否持續減輕港口高庫存的壓力,以使內地和沿海供需再平衡。此外,甲醇供應仍較為充裕,但下游需求跟進不足,供需基本面短期依舊偏弱,同時在宏觀情緒偏空的局面下,預計甲醇仍維持弱勢格局。經濟衰退的擔憂加劇,疊加國內部分地區疫情形勢再度嚴峻,在商品市場系統性下跌的背景下,短線反彈不建議追漲,中線仍以偏空對待,逢高沽空為宜。(作者單位:東吳期貨)

?來源:期貨日報

評論前必須登錄!

立即登錄 注冊