【主要觀點】

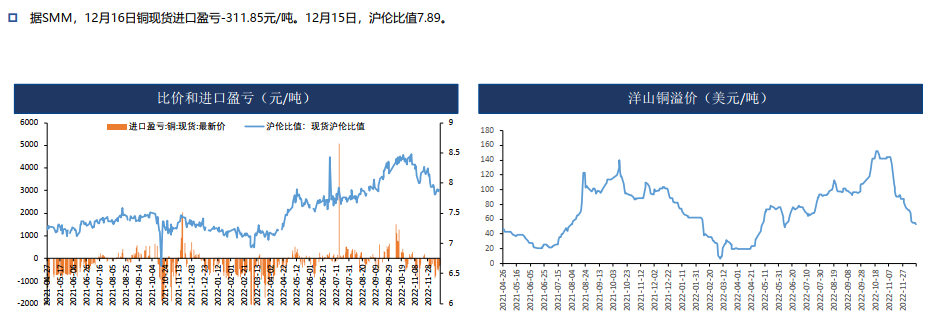

宏觀利多集中兌現,由預期轉向現實。歐美央行放緩加息步伐,但并不意味著轉向寬松,議息會議態度偏鷹派,下調經濟增長預期。國內經濟會議召開,基本符合預期。然而,疫情快速蔓延,11月經濟數據明顯回落,凸顯生產消費弱現實。基本面上,11月國內電解產量89.96萬噸,環比下降0.2%,略低于排產。進口窗口關閉。加工端生產節奏放緩,部分計劃提前放假。終端傳統需求表現平淡,風光新領域表現亦有邊際下滑。全球顯性庫存低位,國內去庫,對銅價具備支撐。

整體上,宏觀利多集中兌現,關注點回到現實,銅價承壓。但進口窗口關閉,現貨資源偏緊,現貨升水高漲,對銅價仍有支撐。操作上,逢高空為主,下周CU2301合約參考64000——65500元/噸。

【本周策略】

逢高空。

【上周策略】

暫觀望,激進者關注逢高布空機會。

【一、行情回顧】

行情回顧:

上周,滬收跌2.89%至65260元/噸;倫銅收跌2.15%至8303美元/噸。

【二、宏觀基本面】

相關資訊

美聯儲12月議息會議要點:

1、將聯邦基金利率目標區間上調50bp至4.25%-4.5%;

2、持續的加息可能是合適的;

3、鮑威爾對2023年2月加息幅度持開放態度,視經濟數據而定,50bp或者25bp都有可能。FedWatch數據顯示2023年2月加息50bp和25bp的概率分別為24%和74%。

4、12月點陣圖顯示,2023年政策利率終點中位數從9月會議時的4.625%上調至5.125%;而且,FOMC官員的利率預測分布也偏高,有17位委員會官員(共19位)認為,2023年終端政策利率會大于等于5.125%。此外,點陣圖顯示,從2023年到2025年可能會有累計200bp的降息。鮑威爾在新聞發布會中表示,降息的前提條件是通脹確定性的持續下降。經濟預測概要(SEP)也顯示,在核心PCE從2023年的3.5%回落至2024年的2.5%之后,可能會有累計100bp的降息(從5.1%至4.1%)。

5、鮑威爾認為現階段貨幣政策的重點不在于加息節奏,而是政策利率終點以及政策利率達到高點后可能持續的時間,

6、12月經濟預測概要(SEP)顯示美聯儲下調了對2023年經濟增長預期,但適度上調了對PCE通脹率的預估。2023年全年實際GDP同比增速預測從9月的1.2%下調至0.5%;2023年失業率預測從9月的4.4%上調至4.6%;2023年PCE預測從9月的2.8%上調至3.1%,核心PCE預測從9月的3.1%上調至3.5%。

中國中央經濟工作會議:

當前我國經濟恢復的基礎尚不牢固,需求收縮、供給沖擊預期轉弱,三重壓力仍然較大。外部環境動蕩不安,給我國經濟帶來的影響加深。

有效防范化解重大經濟金融風險,要確保房地產市場平穩發展,扎實做好“保交樓、保民生、保穩定”各項工作,滿足行業合理融資需求,有效防范化解優質頭部房企風險,改善資產負債狀況。同時,要堅決依法打擊違法犯罪行為,支持剛性和改善性住房需求。要堅持“房子是用來住的,不是用來炒的”定位,推動房地產業向新發展模式平穩過渡。

加快構建新發展格局,著力推動高質量發展,更好統籌疫情防控和經濟社會發展,更好統籌發展和安全,全面深化改革開放,大力提振市場信心,把實施擴大內需戰略同深化供給側結構性改革有機結合起來,突出做好穩增長、穩就業、穩物價工作。

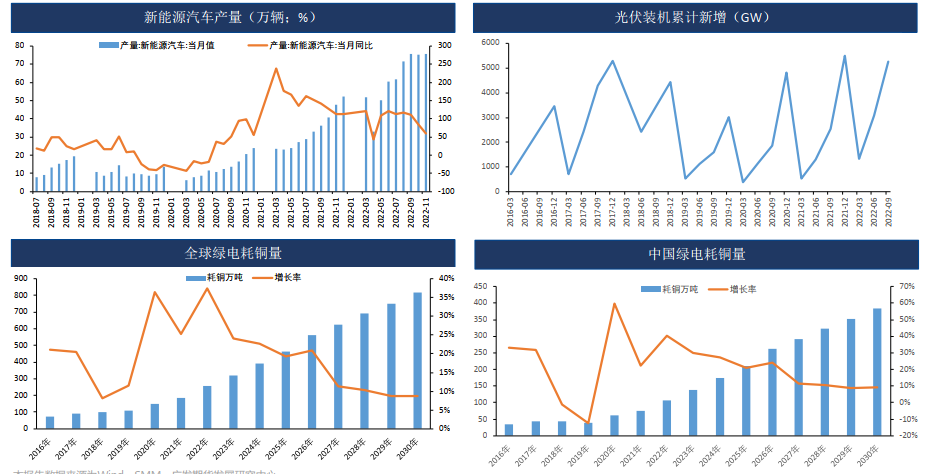

著力擴大國內需求,要把恢復和擴大消費擺在優先位置,多渠道增加城鄉居民收入,支持住房改善、新能源汽車、養老服務等消費。

全球:整體經濟處于下行通道

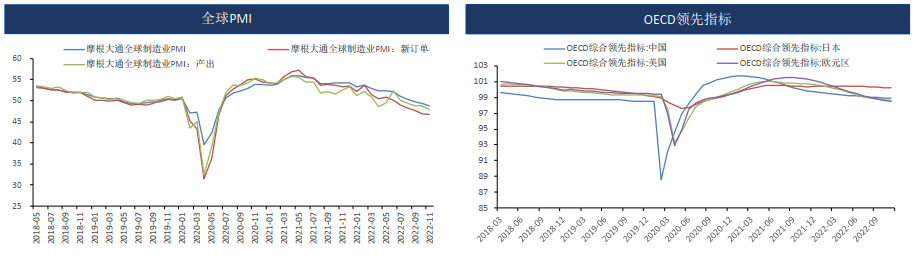

全球整體經濟處于下行通道,海外經濟邊際走弱。2022年10月摩根大通全球制造業PMI錄得49.40,低于前值49.80,處于榮枯線下方。OECD綜合領先指標持續走弱,意味著全球經濟增長進一步疲軟。

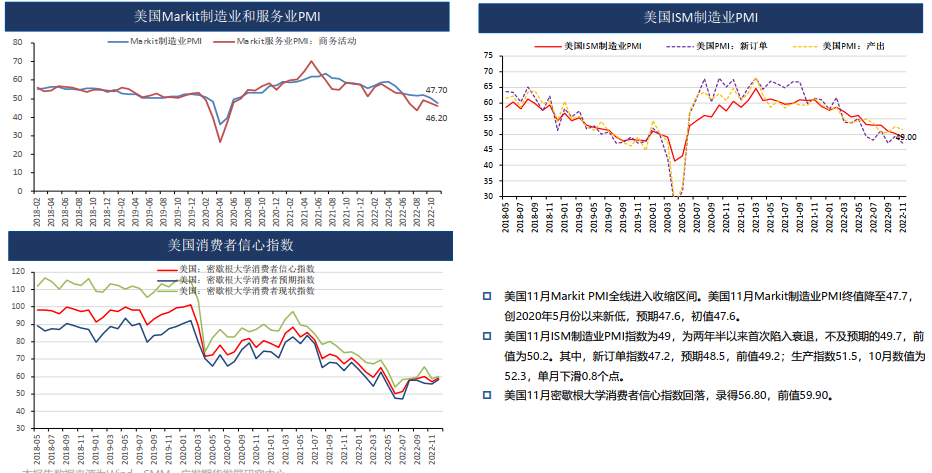

美國:受需求萎縮、高通脹和借貸成本上升等因素影響,美國經濟景氣度下滑

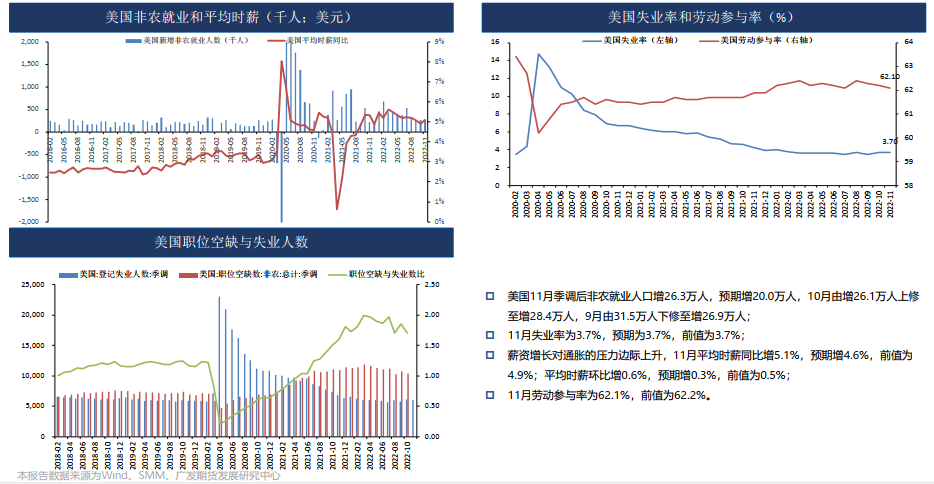

11月非農就業數據超預期回升,失業率延續低位,顯示美國就業整體較強

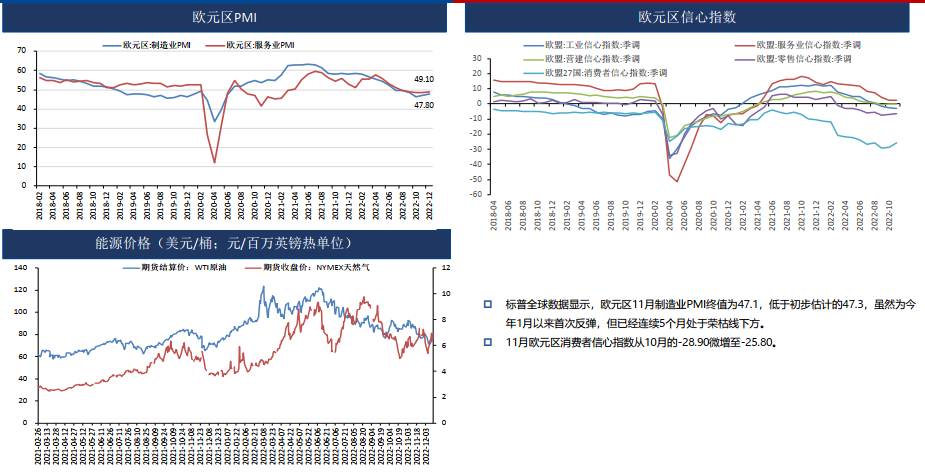

歐洲:11月PMI終值繼續處于榮枯線下方;歐央行議息會議下調明年經濟增長預測

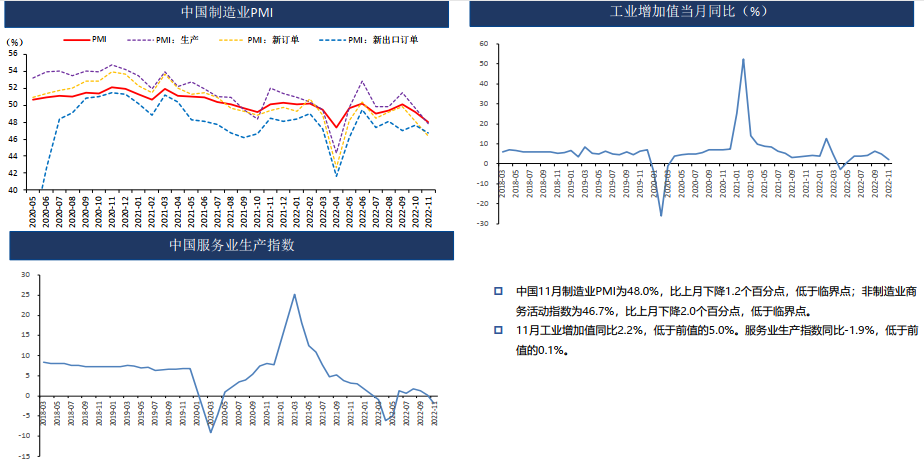

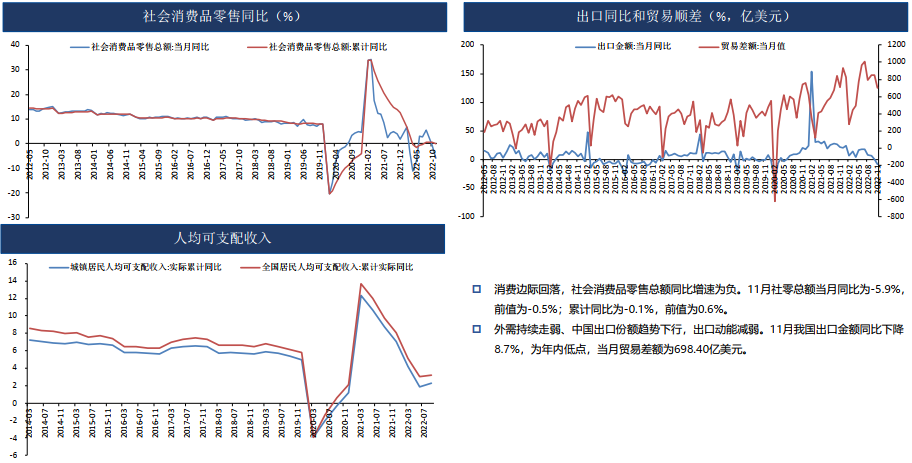

中國:強政策預期與弱經濟現實,經濟修復放緩,工業生產和服務業走弱

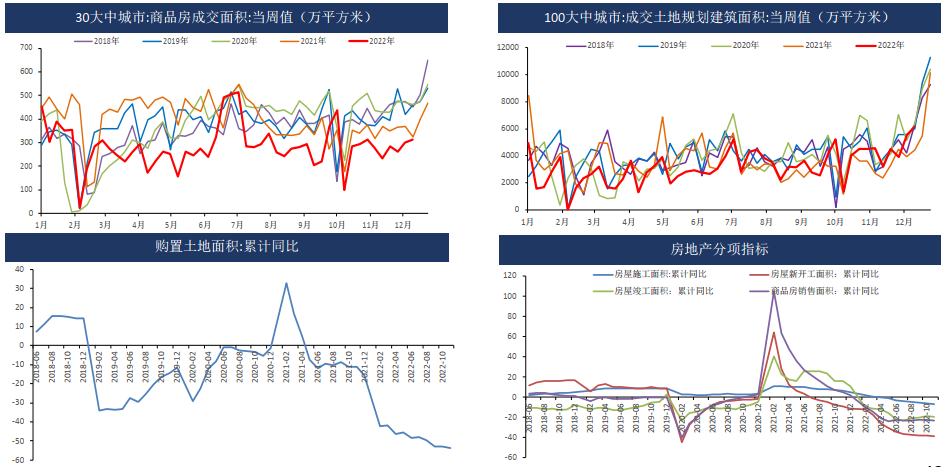

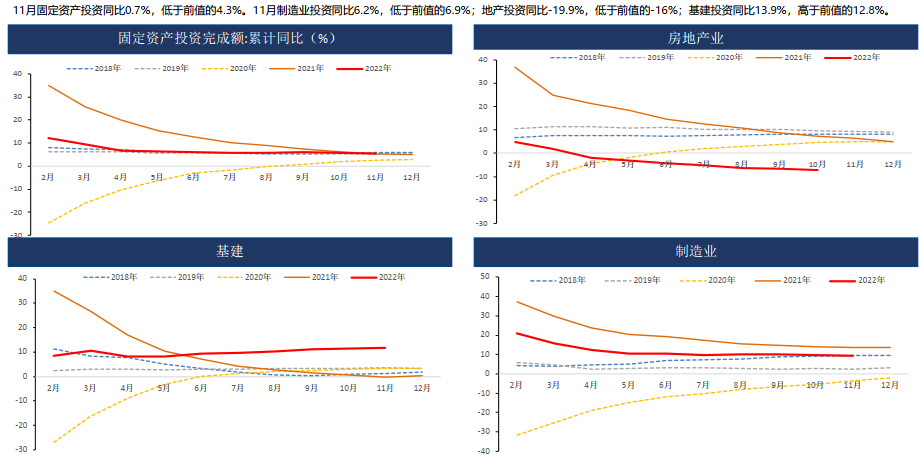

政策持續加碼,但現實偏弱;11月新開工、施工、竣工、銷售、土地購置同比增速下探

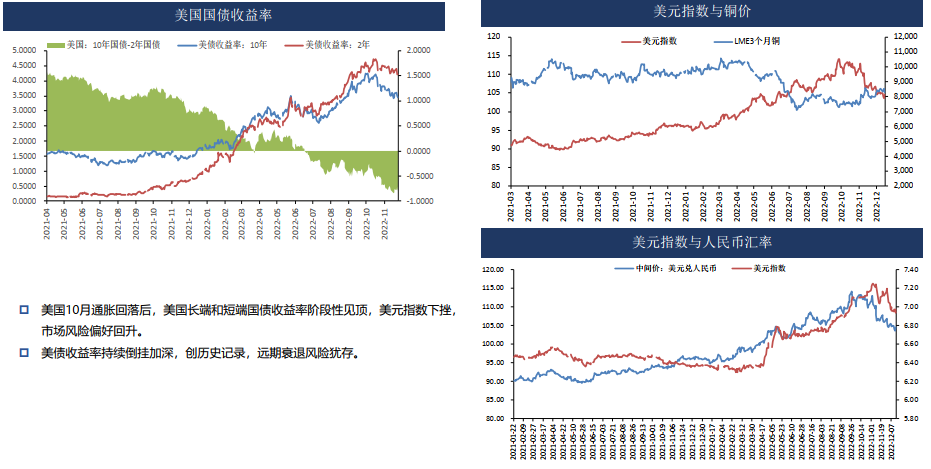

美債收益率和美元指數:階段性見頂似已明確,但美債利率倒掛加深,衰退憂慮仍存

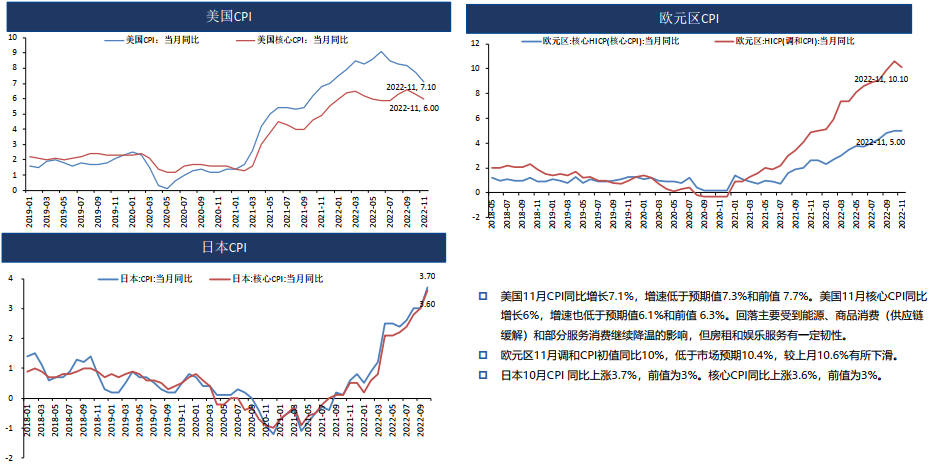

通脹:美國11月通脹下滑,但服務業通脹仍在高位;美聯儲如期加息50bp,終點利率更高、周期更長

宏觀基本面小結

海外方面:美國11月通脹繼續回落,但服務業通脹仍在高位,因此數據支持美聯儲放緩加息,但不支持很快轉向寬松。美聯儲12月加息50bp,符合預期。“加息點陣圖”顯示2023年目標終端利率上調至5.1%,利率峰值超市場預期。12月經濟預測概要(SEP)將2023年全年實際GDP同比增速預測從9月的1.2%下調至0.5%。歐央行12月議息會議放緩加息步伐,宣布2023年開啟縮表,整體態度偏鷹,強調未來利率預計將穩步但顯著上升。美債收益率倒掛加深創紀錄,警示后市經濟衰退。

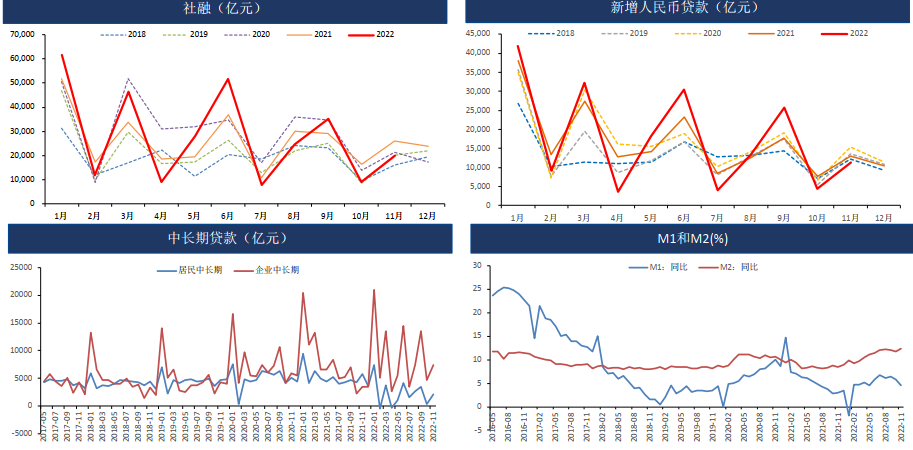

國內方面:中央經濟工作會議提振發展信心,地產寬信用和促銷售等政策保經濟的態度比較明確,但政策傳導需要時間。11月國內經濟數據普遍回落,經濟活動受疫情抑制較為明顯。

下周提示:中國LPR(12.20)、美國11月成屋銷售總數(12.21)、英國三季度GDP(12.22)、美國12月17日當周首次申請失業救濟人數(12.22)、美國三季度個人消費支出(PCE)年化季環比終值(12.22)、美國三季度實際GDP年化季環比終值(12.22)、美國11月耐用品訂單環比初值(12.23)、美國11月個人消費支出(PCE)環比(12.23)、美國12月密歇根大學消費者信心指數終值(12.23)等。

整體影響:中性。

【三、產業基本面】

相關資訊

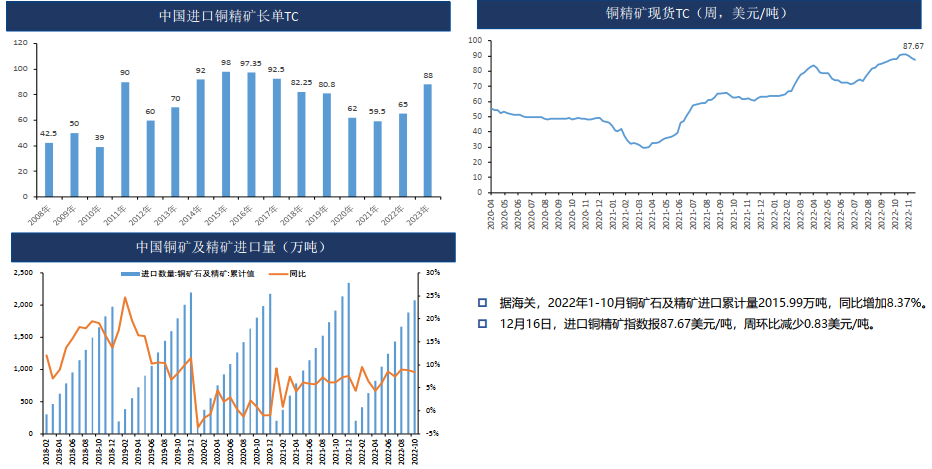

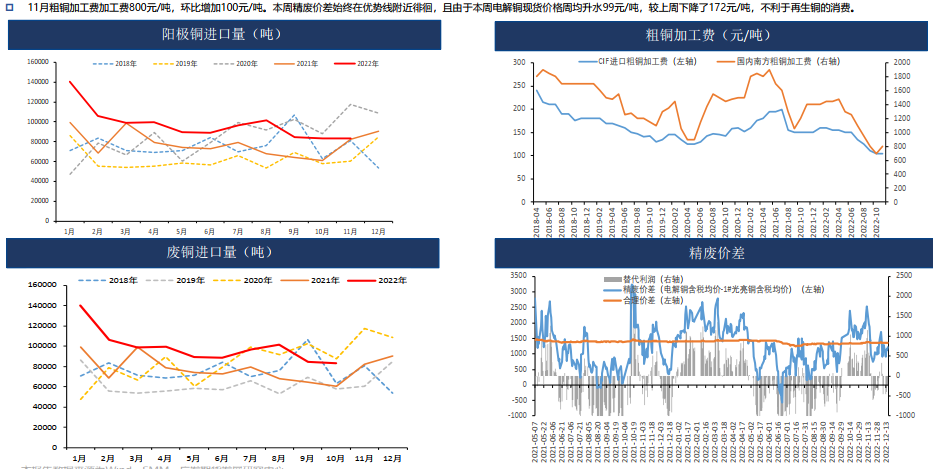

SMM:12月16日,中國有色集團與江西銅業就2023年CIF進口粗銅RCBenchmark達成一致,為125美金/噸。此RC較今年155美元/噸減少30美金/噸。

SMM:礦業巨頭力拓公司周五宣布,已完成對加拿大礦業公司綠松石山資源(TurquoiseHillResources)剩余49%股權的收購。力拓此前已擁有綠松石山51%的股份,求購剩余49%的股份是為了獲得更多奧尤陶勒蓋(OyuTolgoi)銅金礦的控制權。奧尤陶勒蓋是目前世界上已知的最大銅金礦之一,位于蒙古南戈壁省汗包格德縣境內,綠松石山擁有該礦66%的股份,剩余股份則由蒙古政府掌控。在持續數月的拉鋸后,綠松石山的股東上周終于松口,同意了力拓33億美元的報價。

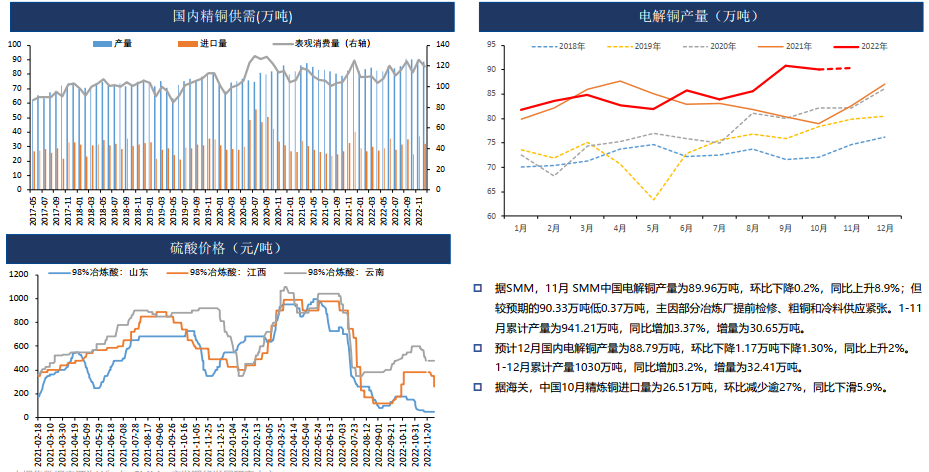

精銅產量:11國內產量89.96萬噸,環比下降0.2%,同比上升8.9%,較預期的90.33萬噸低0.37萬噸

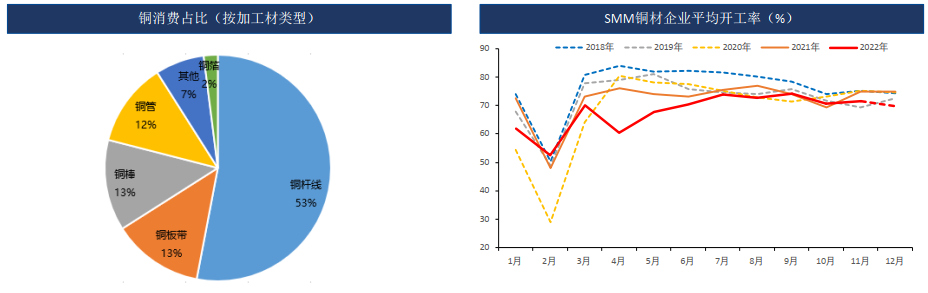

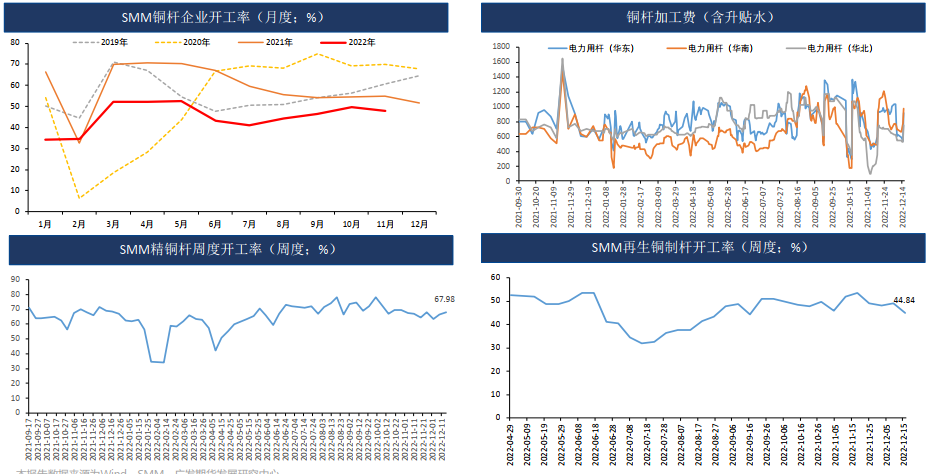

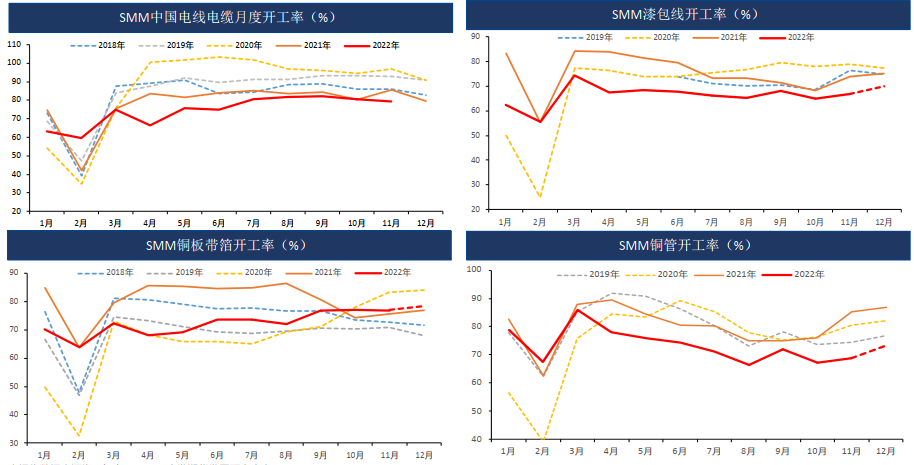

加工端:年末加工企業訂單整體平淡

據SMM,預計12月中國銅材企業開工率69.82%,較上月減少1.15個百分點。11月開工率70.91%,較上月增加0.19個百分點。

部分銅桿企業成品庫存比較高,放緩生產節奏。

銅管旺季效應不明顯。

銅板帶進入淡季。

年末回籠資金,生產積極性下降,北方部分廠家進入冬歇,個別企業因員工感染增多近期出現減停產的情況,電線線纜需求下降。

家電電工較往年訂單大幅縮量,漆包線旺季不旺。不少中小型電機廠計劃元旦后直接停產放假,后續或也將因控制其成品庫存,出現提前放假及延后復工的情況。

精銅桿企業開工率67.98%,較上周回升1.35個百分比;部分廠家計劃12月中旬提前開啟大修

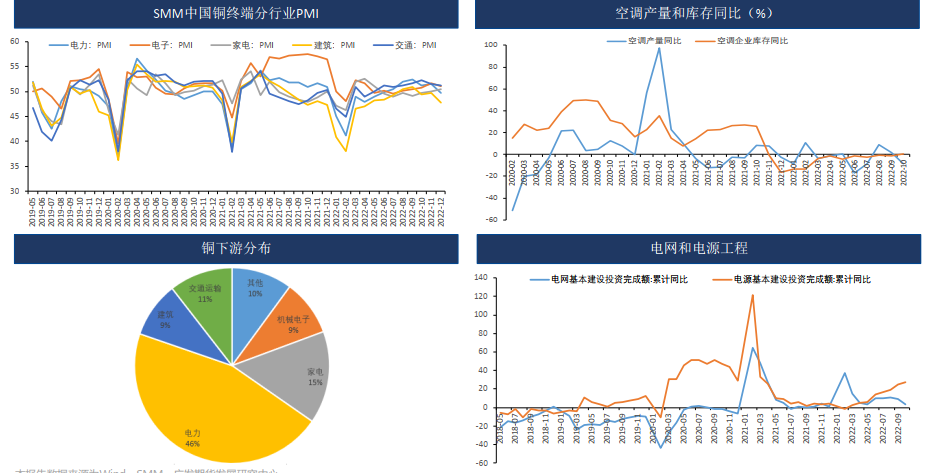

終端需求:傳統需求表現平淡,空調傳統旺季或不及預期,汽車產銷放緩

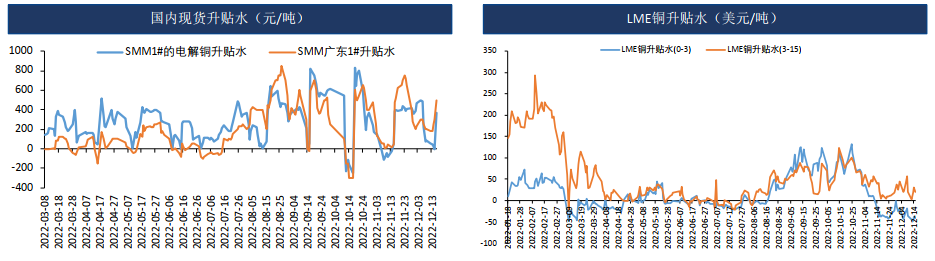

價差:冶煉廠檢修尚未結束,到貨量較少,現貨升水高位

12月16日,LME銅0-3升貼水-32.5美元/噸,3-15升貼水11.25美元/噸。

12月16日,SMM1#電解銅現貨升水370元/噸,周環比上升290元/噸;廣東1#電解銅現貨升水500元/噸,周環比上升300元/噸。

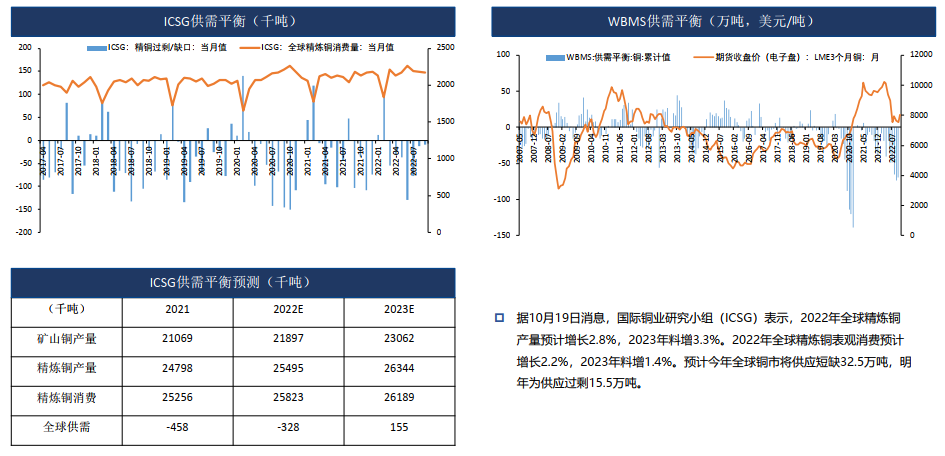

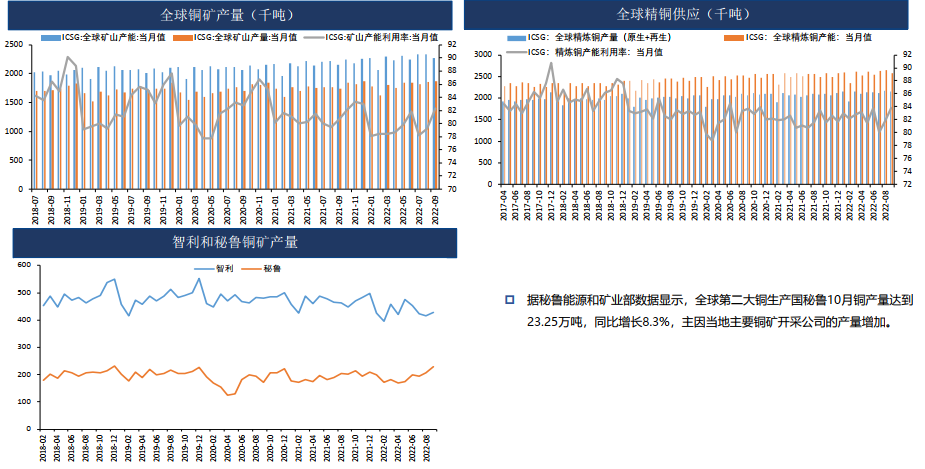

供需平衡:全球礦端供應趨松未有效傳導至冶煉端,預計中短期維持低庫存

產業基本面小結

供應方面:據SMM,11月SMM中國電解銅產量為89.96萬噸,環比下降0.2%,同比上升8.9%;但較預期的90.33萬噸低0.37萬噸,主因部分冶煉廠提前檢修、粗銅和冷料供應緊張。預計12月國內電解銅產量為88.79萬噸,環比下降1.17萬噸下降1.30%,同比上升2%。據海關,10月電解銅進口量24.89萬噸,環比減少29%,同比減少6.07%。近期進口利潤持續惡化,進口窗口關閉。(偏多)

需求方面:加工企業訂單平淡。部分銅桿企業成品庫存比較高,已放緩生產節奏。銅管旺季效應不明顯。銅板帶行業淡季。年末回籠資金,北方部分廠家冬歇,電線線纜需求下降。新能源汽車補貼退坡,年末行業消費增速放緩。光伏端口,疫情影響實際并網進度,終端需求走弱下,硅片、組件等產品跌價預期強烈,對于線纜需求下滑。家電電工工具較往年訂單大幅縮量,漆包線旺季不旺,不少中小型電機廠計劃元旦后直接停產放假。終端來看,傳統需求表現平淡,空調傳統旺季不及預期,汽車產銷放緩;風光新領域表現亦有邊際下滑。(偏空)

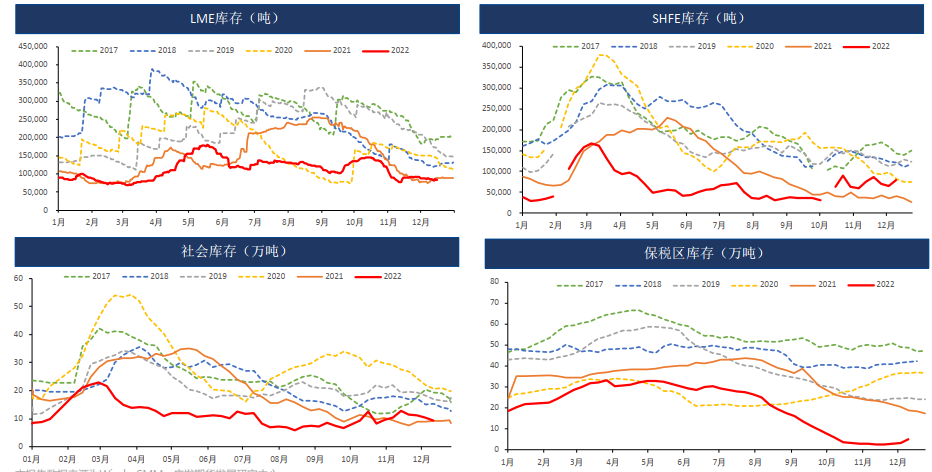

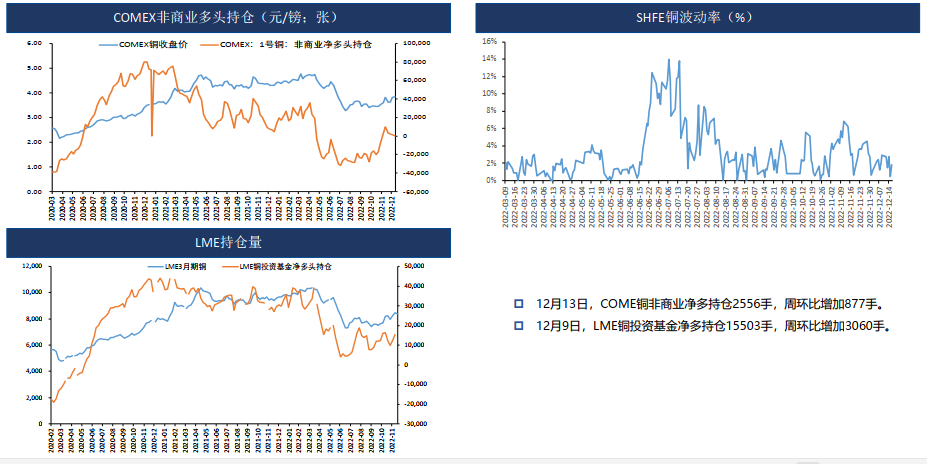

庫存方面:全球顯性庫存低位,國內去庫。12月16日SMM境內電解銅社會庫存9.43萬噸,較上周減少1.05萬噸。SHFE電解銅庫存6.40萬噸,周環比減少1.45萬噸。保稅區庫存4.96萬噸,較上周增加1.7萬噸。LME庫存8.41萬噸,較上周減少0.13萬噸。(偏多)

【總結與展望】

宏觀利多集中兌現,由預期轉向現實。歐美央行放緩加息步伐,但并不意味著轉向寬松,議息會議態度偏鷹派,下調經濟增長預期。國內經濟會議召開,基本符合預期。然而,疫情快速蔓延,11月經濟數據明顯回落,凸顯生產消費弱現實。基本面上,11月國內電解銅產量89.96萬噸,環比下降0.2%,略低于排產。進口窗口關閉。加工端生產節奏放緩,部分計劃提前放假。終端傳統需求表現平淡,風光新領域表現亦有邊際下滑。全球顯性庫存低位,國內去庫,對銅價具備支撐。

整體上,宏觀利多集中兌現,關注點回到現實,銅價承壓。但進口窗口關閉,現貨資源偏緊,現貨升水高漲,對銅價仍有支撐。操作上,逢高空為主,下周CU2301合約參考64000——65500元/噸。

免責聲明:本報告中的信息均來源于被有限公司認為可靠的已公開資料,但廣發期貨對這些信息的準確性及完整性不作任何保證。在任何情況下,報告內容僅供參考,報告中的信息或所表達的意見并不構成所述品種買賣的出價或詢價,投資者據此投資,風險自擔。本報告的最終所有權歸報告的來源機構所有,客戶在接收到本報告后,應遵循報告來源機構對報告的版權規定,不得刊載或轉發。

來源:曲合期貨

評論前必須登錄!

立即登錄 注冊