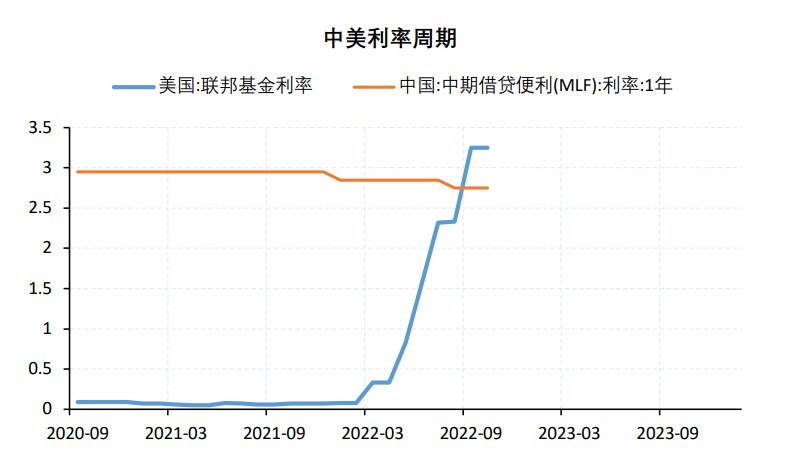

宏觀:目前內外政策周期剛好相反:中國因地產下行、利率寬松,而美國因通脹高企、加速收緊,美國政策利率也已明顯超過中國同期水平。

以利率水平表征的貨幣供給代表的是經濟增長的金融環境,這意味著未來歐美需求可能會進一步放緩、而中國經濟可能會領先歐美復蘇。

供需:長期面臨礦供給小高峰:22~24年,銅礦會有每年5%的供給增長,且供給增速會高于3%的需求潛在水平,銅供需會略偏寬松,銅精礦TC會有上行。

6~7月:因國內復蘇緩慢及預期海外經濟衰退,產業鏈去庫存導致銅價下跌30%。

8~10月:由于海外需求尤其是美國經濟并未真實衰退,市場重回中國需求復蘇交易路徑上,反彈接近20%。實際上,三季度國內電解銅表需高達9%,10月加工訂單延續,中國現實表現偏強。11月,國內持續刺激帶來的需求增量與海外大幅加息后的需求減量依然是矛盾焦點。

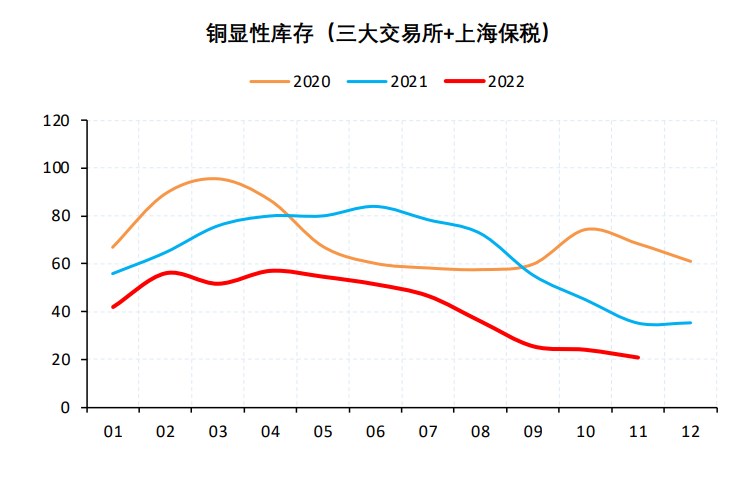

庫存:本周國內庫存增加1.5萬噸至11.5萬噸,全球三大交易所加上海保稅的銅庫存下降3.2萬噸至20.6萬。庫存低位。

價差:保稅提單溢價135美金/噸(本周+13),上海現貨升水168元/噸(本周-200)。

觀點:海外激進加息,需求預期偏弱。11月,國內廢銅及冶煉環比加快增長,而銅材加工保持平穩,供需邊際弱化。事件上,LME對俄銅摘牌值得關注。總體震蕩。

來源:曲合期貨

評論前必須登錄!

立即登錄 注冊